最前线丨永泰生物部分行使超额配股权,募得额外资金净额约1.532亿港元

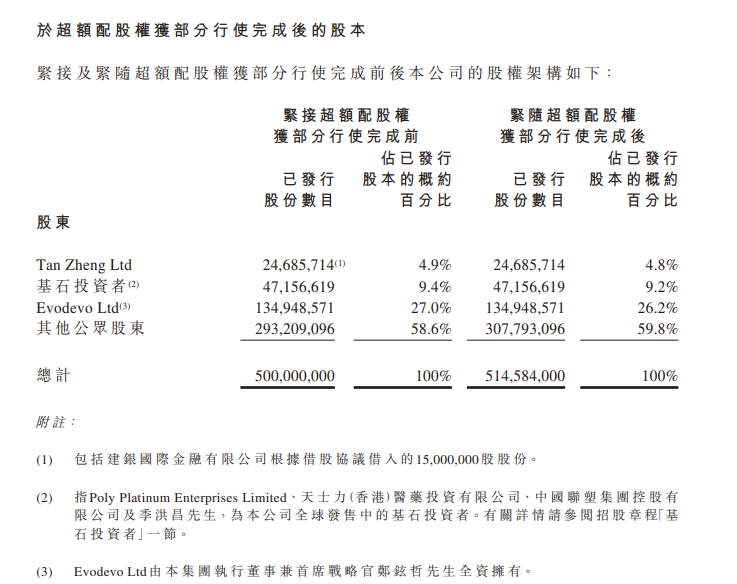

8月3日,永泰生物-B(06978.HK)发布公告称,公司已于7月31日部分行使超额配股权,涉及1458.4万股股份,占全球发售初步可供认购发售股份的约14.58%。

公司将按每股11港元发行及配发上述超额配发股份,将募得额外资金净额约为1.532亿港元,预计超额配发股份将于8月5日在联交所主板上市。

永泰生物拟将此次募集的资金用于投资EAL正在进行的临床试验及商业化;扩大EAL的临床适应症;投资CAR-T-19及TCR-T系列在研产品的临床试验;投资产品管线中其他在研产品的开发以及用于营运资金及其他一般企业用途。

此外,与全球发售有关的稳定价格期已于2020年8月2日结束。

公司股权结构变化;来源:公司公告

今年6月7日,永泰生物通过港交所聆讯。招股阶段,公开发售获258.58倍认购,国际发售获超额认购约7倍。7月10日,永泰生物在港交所正式挂牌上市,成为港股第二家细胞免疫治疗企业。

7月13日,公司股东张蓓妮、王敏慧、倪刚自愿作出禁售承诺,在2021年1月9日之前,不减持持有永泰生物的股份。其中,张蓓妮持股6.13%,王敏慧持股2.74%,倪刚持股1.37%,三者合计达10.24%。

永泰生物成立于2006年,是一家细胞免疫治疗生物制药公司,当前还未有产品上市销售。其核心在研产品为EAL(一款多靶点肿瘤细胞免疫治疗产品)。根据弗斯特沙利文报告,该公司的EAL产品是中国首款获准进入Ⅱ/Ⅲ期临床试验的免疫细胞产品。

永泰生物董事长谭铮表示,EAL计划于2021年上半年完成中期数据分析后,便向国家药监局申请有条件批准上市。

招股书显示,永泰生物2018年净亏损3489万元,2019年净亏损1.09亿元。截至2019年12月31日,永泰生物的现金及现金等价物为2.82亿。

股价方面,上市首日,永泰生物股价高开21.82%,盘中高现16.86港元/股,较11港元/股的发行价高出53.27%。不过此后跌多涨少,上市至今共17个交易日,仅三日股价上涨。截至今日午间休盘,永泰生物跌5.61%,报10.1港元/股,较发行价折去8.18%。

来源:梅思敏

作者:36kr

重要提示:本文仅代表作者个人观点,并不代表乐居财经立场。 本文著作权,归乐居财经所有。未经允许,任何单位或个人不得在任何公开传播平台上使用本文内容;经允许进行转载或引用时,请注明来源。联系请发邮件至ljcj@leju.com,或点击【联系客服】